Узнайте, как можно уменьшить сумму страховых взносов для индивидуальных предпринимателей. Какие виды платежей ИП обязаны производить и когда можно не платить страховые взносы. Подробная информация о расчете страховых и налоговых перечислений. Важные сроки и особенности платежей для ИП.

Cодержание

За что платят предприниматели

До 2014 года страховые взносы для всех видов бизнеса были одинаковыми и фиксированными. Поправки изменили систему начисления взносов. Теперь на долю платежей влияет доходная часть бизнеса. С 2017 года страховые взносы устанавливаются по 34 главе Налогового кодекса. Бизнес направляет взносы в налоговые инспекции по месту регистрации индивидуального предпринимателя.

Платежи ИП:

| Вид взноса | 2021 год | 2022 год | 2023 год |

|---|---|---|---|

| В пенсионный фонд | 32 448 руб. | 34 445 руб. | 36 723 руб. |

| ОМС | 8 426 руб. | 8 766 руб. | 9 119 руб. |

| Итого | 40 874 руб. | 43 211 руб. | 45 842 руб. |

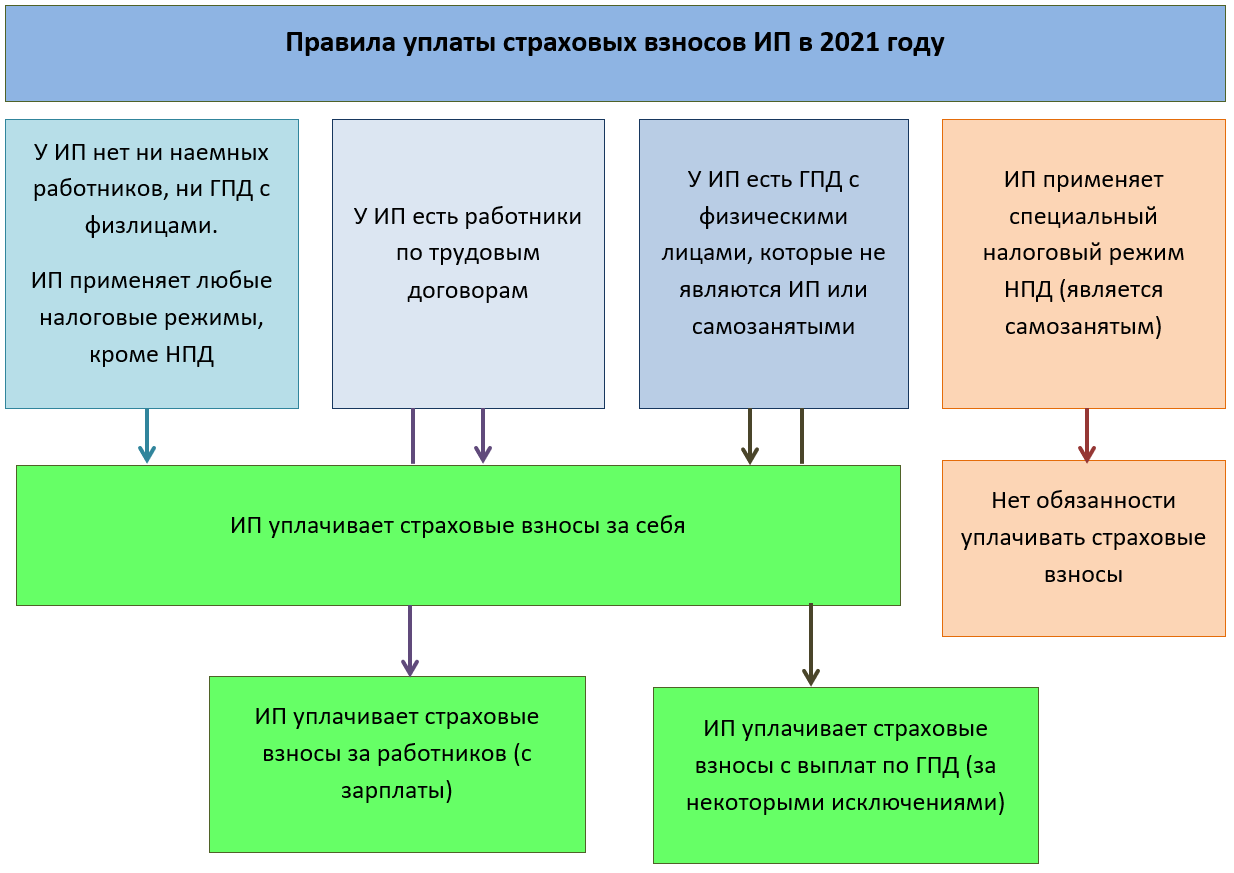

При этом по статье 430 НК РФ доход не должен превышать 300 тысяч рублей. Если бизнес приносит больше, то к основным взносам прибавляется 1% от количества дохода, превышающего эту сумму. Лишь ряд категорий ИП и самозанятые освобождаются от обязательных страховых платежей. Для развития бизнеса самозанятые могут оформить удобный кредит в Совкомбанке.

Индивидуальный предприниматель должен делать перечисления за себя самого даже при отсутствии сотрудников. Такие платежи поступают на его пенсионный счет, и у бизнесмена появляется возможность получать бесплатную медицинскую помощь по ОМС.

Расчет страховых и налоговых перечислений в счет работника

Официально трудоустроенные сотрудники спокойны: руководство выплачивает за них страховку в размере 30% от зарплаты и премий работника. В связи с объединением ФСС и ПФР в Социальный фонд России (СФР) 01 января 2023 года платеж проходит по единому тарифу в 30%. Его распределяют налоговые органы и казначейство. Важно: Если годовой доход работника выше 1,917 млн рублей, то с суммы превышения взносы платят уже по ставке 15.1%. Дополнительно начисляют взносы на травматизм, если у ИП есть работники. Они зависят от класса опасности предприятия, и ставка варьируется от 0,2 до 8,5%. Его перечисляют в СФР.

Платить ЕСП нужно в срок до 28 числа следующего месяца, по травматизму — до 15 числа следующего месяца. ИП не платит взносы за самозанятых и других предпринимателей, только за себя и своих сотрудников, а также по гражданско-правовым договорам с физическими лицами следующего характера:

- о выполнении работ или оказании услуг;

- по договору авторского заказа, договору об отчуждении исключительного права или лицензионному договору в пользу автора произведения.

Платежи вносят по месту регистрации ИП. Либо можно сделать это онлайн на сайте или в мобильном приложении налоговой службы. Достаточно будет карточки.

Конец года означает наступление сроков по уплате налогов и взносов для индивидуальных предпринимателей (ИП). Страховые взносы необходимы, чтобы ИП могли получать бесплатное медицинское обслуживание и пенсию в старости. Разобрались в том, какими бывают взносы, как и куда их платить, а также в том, как можно уменьшить сумму страховых взносов.

Что такое страховые взносы ИП за себя

Индивидуальные предприниматели должны каждый год платить страховые взносы за себя: они идут на пенсионное и медицинское страхование непосредственно предпринимателя, создавшего ИП, а не его работников. Эти средства влияют на размер пенсии предпринимателя, а также дают ему право пользоваться системой обязательного медицинского страхования (ОМС).

Обязательно ли ИП платить страховые взносы

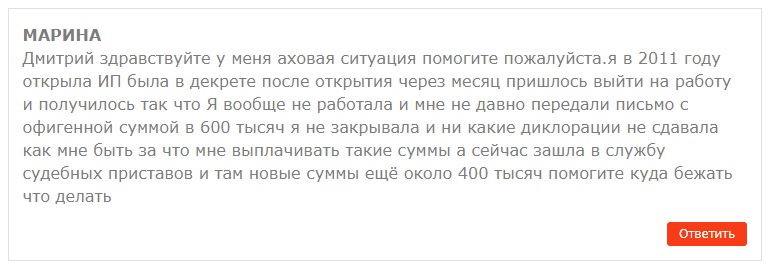

Индивидуальный предприниматель обязан самостоятельно считать и уплачивать за себя суммы страховых взносов на обязательное пенсионное страхование (ОПС) и на ОМС. От них нельзя отказаться, их нужно выплачивать каждый год, даже если оборот бизнеса очень мал или вообще нулевой. Необходимость платить взносы не зависит от прибыли, полученной бизнесом, или его убытка, как и от достижения предпринимателем пенсионного возраста и получения пенсионных выплат. На них не влияет и одновременное наличие работы по найму. Другими словами, пока ИП работает и не закрыт, предприниматель обязан делать взносы.

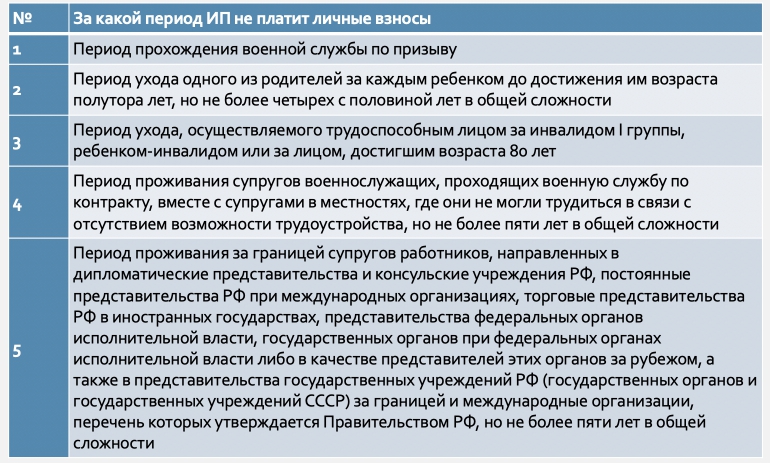

Когда можно не платить страховые взносы

Страховые взносы могут не платить самозанятые. Этот новый специальный налоговый режим работает в России с 2020 года. Предприниматели, которые платят налог на профессиональный доход (НПД), могут оплачивать страховые взносы в добровольном порядке, однако стоит помнить, что тогда средства на пенсионное страхование у них не зачисляются, а стаж не учитывается. Также ИП вправе не платить взносы в нескольких исключительных случаях:

- При приостановлении предпринимательской деятельности.

- При нахождении в отпуске по уходу за ребенком до достижения им возраста 3 лет.

- При нахождении в декретном отпуске.

- При прохождении военной службы.

- При нахождении на медицинском лечении в специализированном лечебном учреждении.

Для того чтобы воспользоваться освобождением от страховых взносов, нужно предоставить подтверждающие документы в налоговую службу, а также доказать отсутствие деятельности и доходов, то есть предоставить нулевую декларацию.

За что должен платить ИП

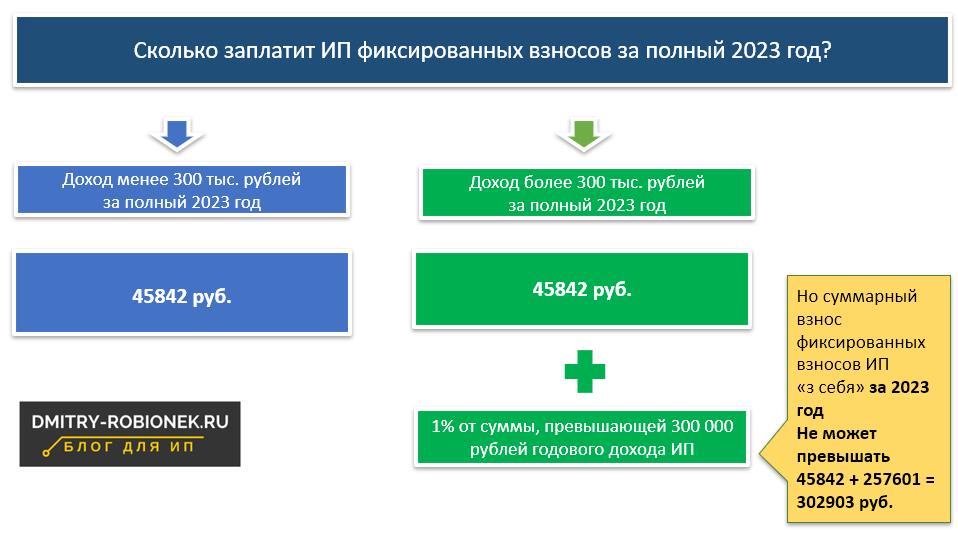

Страховые взносы для индивидуальных предпринимателей делятся на две части. Первая часть — фиксированная, она устанавливается Налоговым кодексом Российской Федерации. Вторая — дополнительная, она зависит от дохода ИП. Фиксированная часть распределяется между пенсионным и медицинским страхованием, дополнительная полностью направляется на финансирование будущей пенсии. ИП не отчитывается за полученные доходы и не представляет декларацию.

Сумма страховых взносов ИП на 2023 год

Сумма складывается из фиксированной части, которая не зависит от доходов, и дополнительных взносов, привязанных к доходам свыше 300 тыс. руб.

Фиксированная часть

За полный 2023 год нужно заплатить 45 842 руб. Эту сумму платят те, кто весь 2023 год был в статусе ИП и не имел права на освобождение ни по одной из причин.

Сумма будет меньше, если предприниматель:

- Прекращал предпринимательскую деятельность в течение года.

- Оформлял декретный отпуск.

- Проходил военную службу.

- Находился на медицинском лечении.

В таких случаях взносы за год нужно рассчитать пропорционально тому времени, за которое ИП обязан их платить. Например, если ИП снимется с учета в качестве предпринимателя с 1 июля 2023 года, то должен будет заплатить только половину от годовой суммы.

Дополнительные взносы

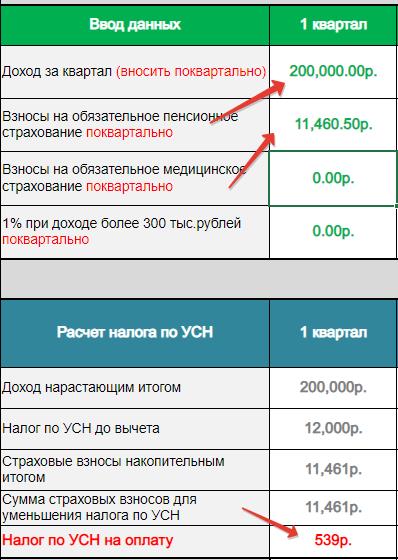

Если сумма годового дохода предпринимателя превысит 300 тыс. руб., то помимо фиксированной части нужно еще заплатить 1% с суммы превышения. Эти деньги пойдут на пенсионное страхование. Порядок расчета зависит от системы налогообложения ИП.

На ОСНО, УСН «Доходы минус расходы» и ЕСХН сумма превышения – это разница между доходами и подтвержденными расходами. То есть база та же, что и для расчета налога, но за минусом 300 тыс. руб.

На УСН «Доходы» нужно брать все доходы, не вычитая расходы.

На ПСН (патент) нужно брать потенциальный доход от деятельности, указанный в патенте.

Плательщиками единого социального налога в соответствии со статьями 235 и 236 Кодекса признавались организации и индивидуальные предприниматели в случае оформления юридического лица, производившие выплаты физическим лицам по трудовым и гражданско-правовым договорам, предметом которых являлось выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам; также налогоплательщиками являлись индивидуальные предприниматели, адвокаты. Если организация не производила указанных выплат, она не являлась плательщиком ЕСН и не была обязана представлять налоговые декларации по ЕСН.

Согласно пункту 3 статьи 243 Кодекса данные о суммах исчисленных, а также уплаченных авансовых платежей, данные о сумме налогового вычета, которым воспользовался налогоплательщик, а также о суммах фактически уплаченных страховых взносов за тот же период налогоплательщик отражал в расчёте, представлявшемся в налоговый орган не позднее 20-го числа месяца, следовавшего за отчётным периодом (I кварталом, I полугодием, 9 месяцами).

Налоговая декларация по налогу представлялась не позднее 30 марта года, следовавшего за истёкшим налоговым периодом (годом). Копию налоговой декларации по налогу с отметкой налогового органа или иным документом, подтверждавшим предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следовавшего за истёкшим налоговым периодом, представлял в территориальный орган Пенсионного фонда Российской Федерации (п. 7 ст. 243 Кодекса).

Что нам скажет Википедия?

Плательщиками единого социального налога в соответствии со статьями 235 и 236 Кодекса признавались организации и индивидуальные предприниматели в случае оформления юридического лица, производившие выплаты физическим лицам по трудовым и гражданско-правовым договорам, предметом которых являлось выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам; также налогоплательщиками являлись индивидуальные предприниматели, адвокаты. Если организация не производила указанных выплат, она не являлась плательщиком ЕСН и не была обязана представлять налоговые декларации по ЕСН.

Согласно пункту 3 статьи 243 Кодекса данные о суммах исчисленных, а также уплаченных авансовых платежей, данные о сумме налогового вычета, которым воспользовался налогоплательщик, а также о суммах фактически уплаченных страховых взносов за тот же период налогоплательщик отражал в расчёте, представлявшемся в налоговый орган не позднее 20-го числа месяца, следовавшего за отчётным периодом (I кварталом, I полугодием, 9 месяцами).

Налоговая декларация по налогу представлялась не позднее 30 марта года, следовавшего за истёкшим налоговым периодом (годом). Копию налоговой декларации по налогу с отметкой налогового органа или иным документом, подтверждавшим предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следовавшего за истёкшим налоговым периодом, представлял в территориальный орган Пенсионного фонда Российской Федерации (п. 7 ст. 243 Кодекса).